VOTRE FISCALITE EVOLUE ? IL EST ENCORE TEMPS D’AGIR…

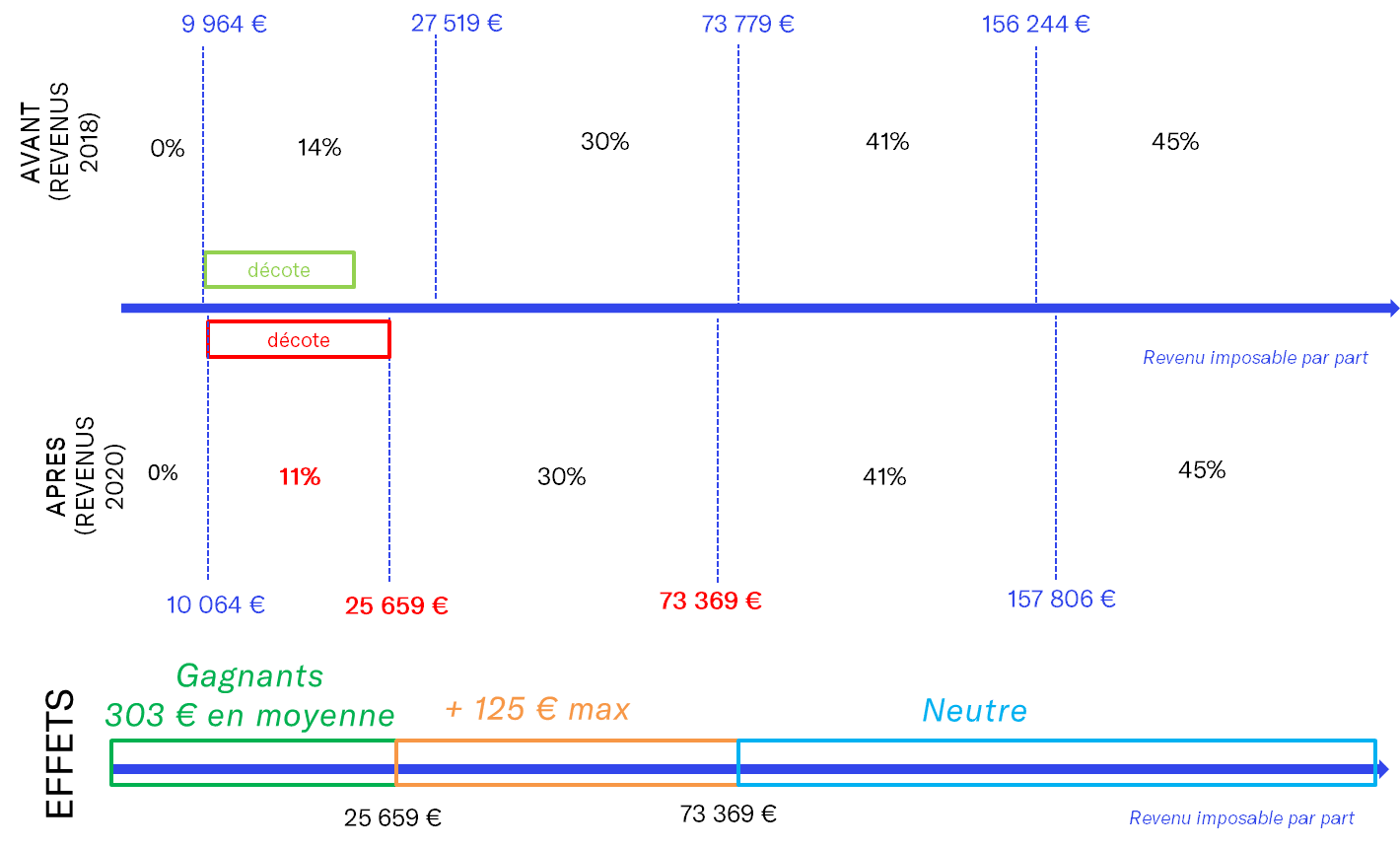

Le gouvernement l’avait déjà annoncé, et le projet de loi de finances pour 2020 l’a confirmé : le barème de l’impôt sur le revenu devrait être revu « à la baisse ». Concrètement, qu’est-ce que cela change pour vous ? Quels enseignements devez-vous en tirer pour adapter, voire optimiser, votre situation fiscale en 2020 ? Devez-vous faire quelque chose avant la fin de l’année ?

Bonne nouvelle : le gouvernement prévoit de baisser l’impôt sur le revenu !

Le barème de l’impôt sur le revenu sert à calculer le montant d’impôt que vous aurez à payer. Sur le papier, oui c’est une bonne nouvelle mais dans la réalité, qui est vraiment concerné ? Qu’est-ce qui change par rapport aux autres années ?

Le barème actuel comporte cinq tranches d’imposition :

| Revenu 2018 imposable par part | Tranche marginale d’imposition |

| Moins de 9 964 € | 0 % |

| De 9 964 € à 27 519 € | 14 % |

| De 27 519 € à 73 779 € | 30 % |

| De 73 779 € à 156 244 € | 41 % |

| Plus de 156 244 € | 45 % |

Chaque année, les seuils d’entrées dans chaque tranche du barème sont revalorisés afin de tenir compte de l’inflation. Cette augmentation revient à ne pas vous faire payer plus d’impôt, si votre revenu a progressé dans les mêmes proportions que l’inflation. L’objectif est donc de préserver votre pouvoir d’achat. Ainsi, pour l’imposition de vos revenus perçus en 2019, les seuils de chaque tranche seront revalorisés de 1% :

| Revenu 2019 imposable par part | Tranche marginale d’imposition |

| Moins de 10 064 € | 0 % |

| De 10 064 € à 27 794 € | 14 % |

| De 27 794 € à 74 517 € | 30 % |

| De 74 517 € à 157 806 € | 41 % |

| Plus de 157 806 € | 45 % |

À compter de l’imposition de vos revenus 2020, le gouvernement souhaite baisser votre impôt sur le revenu. Pour cela, il envisage de modifier ce barème ainsi que le mécanisme de la décote [1] .

La tranche à 14% serait abaissée à 11%, le seuil d’entrée dans la tranche à 30 % serait abaissé à 25 659 €, et celui de la tranche à 41% serait abaissé à 73 369 € :

| Revenu 2020 imposable par part | Tranche marginale d’imposition |

| Moins de 10 064 € | 0 % |

| De 10 064 € à 25 659 € | 11 % |

| De 25 659 € à 73 369 € | 30 % |

| De 73 369 € à 157 806 € | 41 % |

| Plus de 157 806 € | 45 % |

De plus, le mécanisme de la décote devrait bénéficier à l’ensemble des contribuables situés dans la tranche à 11 % (et non aux seuls contribuables les plus modestes de cette tranche).

Quand il y a des changements, il y a des gagnants, mais aussi des perdants… Concrètement, qu’est-ce que cela va changer pour vous ?

Les principaux concernés seront les contribuables soumis à une tranche marginale d’imposition (TMI) inférieure à 30%. En réalité, ces modifications seront bénéfiques si vous avez un revenu imposable par part inférieur à 25 659 €. C’est le cas par exemple d’un couple avec deux enfants qui a un revenu annuel net de 75 000 €. Cette famille devrait réellement constater une baisse de 3 %, ou plus, de son imposition.

Selon le gouvernement, au total, environ 16,9 millions de foyers bénéficieront de cette baisse, pour un montant de gain moyen estimé d’environ 300 €.

Si vous êtes taxé à 30 %, ce qui correspond à un revenu minimum net imposable par part inférieur à 73 369 €, cette baisse sera quasi neutre. En effet, le gain sera limité à 125 € maximum.

Enfin, si vous êtes taxé à 41% ou 45%, cette baisse n’aura théoriquement aucun effet sur votre imposition… sauf si le barème n’est pas revalorisé de l’inflation en 2020 !

Le prélèvement à la source tiendra compte, dès janvier 2020, de ces modifications.

Avez-vous encore le temps de défiscaliser en 2019 ?

Grâce à la mise en œuvre du prélèvement à la source et à l’année blanche, vous n’avez pas (ou peu) payé d’impôt sur vos revenus 2018. En effet, le CIMR (crédit d’impôt modernisation du recouvrement) est venu effacer l’impôt dû sur vos revenus courants. Pour certains, vous avez même reçu un chèque de l’administration fiscale ! Et bien, les cadeaux c’est fini…vos revenus 2019 seront entièrement imposables.

Mais rassurez-vous, que vous soyez concernés ou non par la baisse de l’impôt sur le revenu, il existe des solutions pour payer moins d’impôt. Cette année, les réductions d’impôt et déductions de votre revenu redeviennent pleinement efficaces. Cependant, la fin d’année approche à grands pas, aussi il est temps d’agir !

Plusieurs possibilités s’offrent à vous :

Vous pouvez investir dans des dispositifs financiers visant à développer les PME ou certains secteurs économiques :

- un FIP (Fonds d’Investissement de Proximité) ou un FCPI (Fonds Communs de Placement dans l’Innovation) offrant une réduction d’impôt de 18 % des sommes investies.

| Bon à savoir :

Ce taux pourrait être porté à 25 %, si les autorités européennes donnent leur feu vert d’ici la fin de l’année… |

- un FIP Corse ou un FIP Outre-Mer offrant une réduction d’impôt équivalente à 38 % des sommes investies

- une SOFICA, qui collecte des fonds pour le financement d’œuvres audiovisuelles et cinématographiques et vous permet d’obtenir une réduction d’impôt pouvant aller jusqu’à 48 % du montant investi. Cette réduction est spécifiquement plafonnée à la double limite de 18 000 € et 25 % de votre revenu net global.

- un GFV (Groupement Foncier Viticole) offrant une réduction d’impôt de 18 % des sommes investies, ainsi que des avantages en termes de transmission et d’IFI (Impôt sur la Fortune Immobilière) :

- Pour les droits de donation ou de succession : exonération de 75 % de la valeur des parts jusqu’à 300 000 €, et de 50% au-delà de ce seuil,

- Pour l’IFI : exonération de 75% de la valeur des parts jusqu’à 101 897 € et de 50 % au-delà de ce seuil.

| À noter :

Des conditions de conservations minimales sont en général exigées et le montant investi sur chaque « placement » est plafonné : 12 000 € pour une personne seule ou 24 000 € pour un couple marié ou pacsé. Ces limites sont portées à 50 000 € et 100 000 € dans le cadre d’un GFV. |

Prenons quelques exemples :

- Si vous réalisez un investissement de 24 000 € dans un FIP ou un FCPI classique, vous obtiendrez une réduction d’impôt de 4 320 € sur vos revenus 2019.

- Si vous réalisez un investissement de 24 000 € dans un FIP Corse ou un FIP Outre-Mer, vous obtiendrez une réduction d’impôt de 9 120 € sur vos revenus 2019.

Attention : Ces réductions d’impôt sont soumises au plafonnement global des niches fiscales (10 000 € en 2019).

- le dispositif Girardin Industriel permet de financer du matériel d’exploitation qui sera loué à une PME située en Outre-mer. A la différence des autres solutions évoquées, vous n’aurez aucune chance de récupérer votre mise, car l’exploitant local pourra racheter le matériel au terme du contrat de location pour un prix symbolique. En revanche, vous bénéficierez d’un avantage fiscal sous forme de réduction d’impôt supérieure à votre investissement. Par exemple : si vous investissez 10 000 € dans une telle opération, vous obtiendrez une réduction d’impôt de 11 500 €. Cette « rentabilité » est variable en fonction des organismes et des dates de souscription.

Remarque : Ce dispositif est également concerné par le plafonnement des niches fiscales, mais bénéficie du plafond spécial de 18 000 €.

Vous pouvez également investir dans l’immobilier sous différents dispositifs :

- Pinel: l’acquisition ou la construction d’un logement neuf (voire la souscription de parts de SCPI) situé dans une zone éligible vous permet de bénéficier d’une réduction d’impôt sur le revenu pouvant atteindre jusqu’à 21 % du prix du logement (dans la limite de 300 000 € par an). En contrepartie, vous vous engagez à louer le logement nu à titre d’habitation principale. Plus le logement est mis en location sur une longue période, plus la réduction sera attractive :

- 12 % du prix du bien pour 6 ans (soit 2 % par an).

- 18 % de l’investissement pour 9 ans (2 % par an).

- 21 % pour 12 ans (2 % les 9 premières années puis 1 %).

Par exemple, si vous achetez un bien neuf pour 200 000 € avec location pendant 9 ans, vous bénéficierez d’une réduction d’impôt de 18% sur le prix d’achat, soit 36 000 € (4 000 € par an).

- Denormandie: ce dispositif reprend les mêmes avantages que la Loi Pinel, mais en l’élargissant à l’investissement dans l’ancien à rénover. Les travaux d’amélioration et de rénovation doivent représenter au moins 25% du coût total de l’opération (foncier + travaux).

- Cosse: vous pouvez bénéficier d’une déduction spécifique de vos revenus fonciers si vous louez un logement situé en zone tendue, et pour lequel vous avez signé une convention avec l’ANAH. Plus le loyer est abordable et le logement situé dans une zone où il est difficile de se loger, plus la déduction fiscale est élevée : de 15 à 70 % pour une location « classique » et jusqu’à 85 % pour une location solidaire via une agence immobilière sociale ou une association agréée (intermédiation locative).

- Censi-bouvard: un investissement dans une résidence de service (résidences étudiantes, établissement de soins et les résidences pour personnes âgées ou handicapées), gérée par des professionnels, donne accès à une réduction d’impôt de 11 % sur le prix hors-taxe du bien acquis (dans la limite de 300 000 €), répartie sur une période de 9 années (durée de l’engagement de location). Vous bénéficierez par ailleurs de la fiscalité avantageuse des revenus tirés de la location meublée.

Attention : Ce type d’investissements immobiliers est intéressant mais suppose un délai de réalisation relativement long ne permettant vraisemblablement pas d’aboutir d’ici la fin d’année (sauf pour des parts de SCPI).

| Conclusion :

Le projet de loi de finances est en cours de discussion au Parlement et sera voté en fin d’année. Les règles du jeu peuvent donc encore évoluer. Concernant la défiscalisation, si vous avez d’ores et déjà atteint le plafond autorisé pour les réductions d’impôt, pensez aux déductions[2] avec par exemple les produits d’épargne retraite, et notamment le nouveau PERIn… |

ZOOM SUR……

LES NOUVEAUTES EN MATIERE D’EPARGNE RETRAITE

Un nouveau produit d’épargne retraite est né récemment : il s’agit du Plan d’Epargne Retraite (PER). Commercialisable depuis le 1er octobre 2019, nous connaissons désormais ses principales caractéristiques.

Le PER va se décliner sous une forme individuelle (PERIn) ou collective (PERE-Collectif ou PERE-obligatoire). Par ailleurs, il peut être ouvert sous la forme d’un contrat d’assurance ou d’un compte titres. Nous allons vous présenter ici le PERIn, assurance qui a vocation à remplacer progressivement le PERP (dispositif d’épargne retraite pour les salariés) et le Madelin (dispositif d’épargne retraite pour les indépendants). En effet, ces anciens produits seront fermés à la souscription à compter du 1er octobre 2020. Toutefois, si vous en détenez un, vous pouvez soit le conserver, soit le transférer sur un PER.

Voyons ensemble les nouvelles perspectives qui s’offrent à vous.

Présentation du nouveau produit d’épargne retraite

Le PERIn est un plan qui vous permet d’épargner pour préparer votre retraite. Pour inciter le placement de l’épargne sur ce type de produit, un avantage fiscal a été mis en place au moment des versements ; mais en contrepartie, il faut accepter que les fonds soient, en principe, bloqués jusqu’à votre retraite.

Un avantage fiscal maintenu à l’entrée

Les versements que vous effectuez sur ce PERIn pourront, si vous le souhaitez et dans la limite de certains plafonds, être déduits de vos revenus pour le calcul de l’impôt sur le revenu, ce qui vous permet de réaliser des économies d’impôt.

| Prenons l’exemple d’un couple marié, deux enfants, qui déclare un revenu net annuel de 85 000 €.

Si chacun verse sur son PERIn 150 € par mois, ils bénéficieront d’une baisse de leur impôt sur le revenu d’environ 1 080 € / an. |

Un produit plus souple et plus simple que les précédents

Le principal avantage de ce nouveau produit est sa souplesse, notamment avec la possibilité :

- de débloquer son épargne à tout moment pour l’acquisition de la résidence principale ou suite à un accident de la vie (décès du conjoint ou partenaire de PACS, invalidité, surendettement, fin de droits à l’assurance chômage) ;

- de sortir en capital à la retraite, alors qu’avant la sortie en rente viagère était la règle (sauf 20 % de l’épargne placée sur un PERP).

| Tout le monde peut ouvrir un PERin… même les mineurs ?

La loi n’impose pas de condition d’âge minimum pour ouvrir un PERin, alors les parents d’enfants mineurs pourraient leur souscrire un PERin… Pesons le pour et le contre. Les arguments « POUR » la souscription d’un PERin à un mineur : – vous préparez l’avenir de votre enfant en commençant à épargner pour lui. Certes l’épargne est bloquée jusqu’à sa retraite, mais il pourra « casser » le plan pour acheter sa résidence principale. Le PERin, un PEL nouvelle génération ?! – vous bénéficiez d’un avantage fiscal puisque les versements réalisés sont déductibles du revenu global de votre foyer fiscal. Les arguments « CONTRE » la souscription d’un PERin à un mineur : – ce type de souscription nous semble délicate au niveau règlementaire. En effet, la loi impose au professionnel de s’assurer notamment de l’adéquation du placement proposé avec les besoins de son client. Comment justifier le blocage de l’épargne du mineur jusqu’à sa retraite, autrement dit pour les 50 ou 60 années qui viennent ?! – le fait de pouvoir débloquer son épargne pour l’acquisition de la résidence principale ne semble pas être un argument déterminant, car votre enfant n’achètera peut-être jamais sa résidence principale ! S’il s’installe à l’étranger par exemple, ou s’il l’achète mais via une SCI (Société Civile Immobilière), ou s’il la reçoit par donation, le déblocage anticipé ne fonctionnera pas. – votre enfant peut également avoir besoin de l’épargne avant l’achat de sa résidence principale et/ou pour d’autres besoins : financer ses études, acheter une voiture, meubler le logement qu’il loue, voire élever ses propres enfants… |

Une gestion financière optimisée

Le nouveau PER permet une optimisation de la gestion financière de votre épargne retraite. L’allocation de vos versements sera par défaut réalisée de façon « pilotée à horizon ». Cela signifie que vos versements seront automatiquement investis sur des supports financiers de moins en moins risqués à l’approche de votre retraite. Ainsi :

– lorsque vous êtes encore loin de l’âge de départ en retraite, votre épargne sera orientée vers des actifs plus risqués et donc avec une espérance de rendements meilleurs ;

– plus vous approchez l’âge de la retraite, plus votre épargne sera sécurisée.

| Point de vigilance :

Sur le papier, cette gestion semble pertinente… mais elle peut parfois être contreproductive : en cas de baisse significative peu de temps avant la « sécurisation » de l’épargne, vous aurez du mal à récupérer votre mise à terme, même en cas de remontée des marchés. |

D’autres profils de gestion seront également disponibles en fonction de votre profil et de vos préférences. Vous pouvez même opter pour une gestion libre et construire ainsi vous-même votre allocation.

Les sommes versées ne sont pas perdues en cas décès

Si vous décédez avant d’avoir pu sortir les fonds de votre PERin, vos efforts d’épargne ne seront pas vains puisque les fonds pourront être transmis à vos proches.

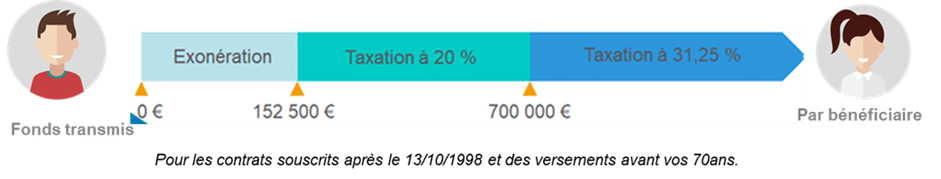

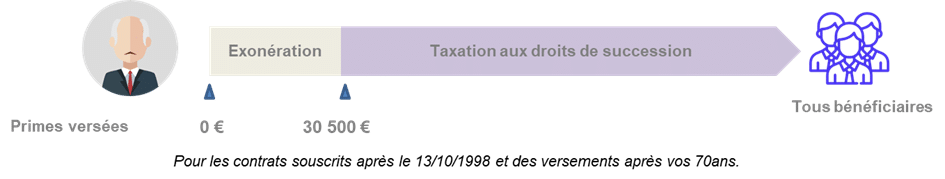

Dans le cadre d’un PER assurance, vous pouvez désigner un ou plusieurs bénéficiaires qui percevront un capital décès. De plus, cette transmission se fera dans un cadre fiscal favorable. En effet, pour un décès avant 70 ans, vos bénéficiaires auront droit à un abattement de 152 500 € sur le capital qu’ils reçoivent avant d’être taxés à un prélèvement spécifique (Article 990 I du CGI : 20 % jusqu’à 700 000 €, puis 31.25 % au-delà). Et si le décès intervient après 70 ans, ils auront un abattement de 30 500 € au global (Cet abattement concerne tous les bénéficiaires de vos contrats d’assurance-vie et PERin), avant d’être taxés aux droits de succession. En outre, les gains latents ne seront pas soumis aux prélèvements sociaux, comme c’est le cas pour l’assurance-vie.

Sous certaines conditions, la transmission de votre épargne sous forme de rente au profit de votre bénéficiaire peut se faire sans aucune fiscalité. Il faut pour cela avoir versé des primes régulièrement échelonnées dans leur montant et leur périodicité pendant une durée d’au moins quinze ans.

Que faire de vos anciens contrats ?

Avec ce nouveau produit, l’objectif du gouvernement était la création d’un produit d’épargne retraite unique : vous pourrez regrouper sur ce plan tous vos anciens produits d’épargne retraite.

Ainsi, vous avez la possibilité de transférer votre PERP, votre contrat Madelin, votre PREFON, votre contrat article 83, votre PEE et/ou votre PERCO, etc… sur un PER. Cela peut être utile notamment en cas de changement de situation professionnelle ou d’employeur. De plus, il est plus simple d’avoir un seul produit qui regroupe l’ensemble de votre épargne retraite.

De façon générale, il est dans la plupart des cas pertinent de transférer vos anciens produits sur ce nouveau plan d’épargne retraite. Les deux raisons principales sont :

- la possibilité de sortir du plan en capital: avoir le choix, ça n’a pas de prix !

- la possibilité de transmettre un capital : en termes de protection de vos proches, c’est quand même plus effiace de pouvoir transmettre soit un capital, soit une rente.

Vous détenez un PERP (Plan d’Epargne Retraite Populaire)

Dans un PERP, la possibilité de sortie en capital est limitée à 20% de la totalité du plan, le reste est perçu en rente obligatoirement. Sauf si l’assureur décide de vous verser la rente en une seule fois (et donc en capital) car son montant serait trop faible (inférieur à 40 € par mois).

Vous détenez un contrat Madelin retraite

Avec un contrat Madelin, vous devez obligatoirement sortir en rente. Avec le PER, à l’inverse du Madelin, il n’y a pas de versement annuel obligatoire.

Vous détenez un contrat « article 83 »

Ce type de produit ne peut être dénoué qu’en rente, même si vous le transférez sur un PER. Une solution pour pouvoir bénéficier de la sortie en capital serait de le transférer sur un PERP (avant la fin de la commercialisation en octobre 2020), puis de transférer ce PERP sur un PER. Il faut cependant prendre en compte les frais de transferts, multipliés par deux…

| Conclusion :

Que vous alimentiez un ancien produit ou un nouveau plan, les avantages à l’impôt sur le revenu seront les mêmes. D’ailleurs, les plafonds de déductions sont identiques. Ce qui va principalement motiver votre choix de transférer ou pas vos anciens produits sur un PER sera la possibilité de sortie en capital sur le PERin. Dans la plupart des cas, vous aurez tout intérêt à procéder au transfert de vos anciens produits. Attention toutefois, il est possible que vous déteniez un « vieux » contrat Madelin retraite notamment qui a des conditions de rente très favorables. Dans ces conditions bien sûr, il est plus avantageux pour vous de le conserver. Chaque situation étant différente, nous vous préconisons de vous rapprocher de nous pour faire le meilleur choix dans votre cas. |

Quelles stratégies privilégier ?

Optimisez vos versements en 2019

Suite à l’instauration du prélèvement à la source, une limite de déductibilité a été instaurée pour les versements 2019 sur les contrats PERP : lorsque les cotisations versées en 2018 sont strictement inférieures aux cotisations versées en 2017 ET en 2019, le montant des cotisations déductibles en 2019 est limité à la moyenne des cotisations versées en 2018 et 2019. Autrement dit si vous n’avez pas (ou peu) versé en 2018 car cela ne présentait a priori pas d’avantage fiscal du fait de l’année blanche, le versement ne sera déductible qu’à 50 %.

Bonne nouvelle, les versements sur un PERIn ne sont pas concernés par cette limite ! Ils seront donc efficaces à 100% dans tous les cas.

Transfert de votre assurance-vie vers un PER : profitez d’un double avantage !

Afin de booster l’épargne retraite, un mécanisme incitatif a été mis en place : si vous faites un retrait sur votre assurance-vie pour reverser ces capitaux sur un PERIn, vous bénéficierez d’un double avantage fiscal :

- une économie d’impôt sur le revenu avec la déduction des primes versées sur votre PERIn

- une exonération de taxation au moment du retrait de l’assurance-vie (si le montant des intérêts rachetés est inférieur à 9 200 € pour une personne seule et 18 400 € pour un couple marié ou pacsé)

Attention : cela est possible uniquement si vous êtes à plus de 5 ans de l’âge légal de départ en retraite, que le rachat est effectué jusqu’au 1er janvier 2023 et le réinvestissement avant le 31 décembre de l’année du rachat.

Conclusion :

Ce nouveau produit d’épargne retraite est d’ores et déjà disponible, et il est plus efficace que les anciens produits pour vos versements cette année. Profitez-en pour faire d’une pierre deux coups : réduire votre imposition et préparer votre retraite ! De plus, de nombreuses possibilités d’investissements vous sont offertes avec le PER. Notez que, la stratégie de transfert assurance-vie vers un PER est limitée dans le temps. N’hésitez donc pas à nous contacter pour en savoir plus.

ET AUSSI…..

Assurance habitation propriétaire non occupant

Propriétaire bailleur : Etes-vous bien assuré ?

En tant que propriétaire d’un logement loué vous devez souscrire une assurance dite « Propriétaire

Non Occupant » dite « PNO ». Cette assurance couvre votre responsabilité en qualité de propriétaire et notamment les garanties classiques comme la responsabilité civile, les dégâts des eaux, les incendies, les catastrophes naturelles, etc. Cependant, pour une protection totale de votre logement vous devrez parfois souscrire des options spécifiques :

– Réparation de dommages électriques sur mobilier

– Rééquipement à neuf de votre mobilier en cas de vétusté

– Vol et tentative de vol

– Bris de vitres.

Si vous louez un appartement nu :

Lorsque vous louez un bien nu, c’est-à-dire en l’absence de tout mobilier, l’assurance du locataire se charge de l’indemnisation des dommages. Votre assurance PNO vous permettra de palier à une éventuelle insuffisance de couverture du locataire lors de la survenance d’un sinistre, voire même d’un défaut d’assurance habitation de ce dernier.

Si vous louez un appartement meublé :

Lorsque vous louez un bien meublé il est impératif de vérifier l’étendue de la couverture de votre assurance PNO, et surtout que l’ensemble du bien y compris les meubles sont couverts.

Conclusion : Ces options engendrent certes un cout complémentaire, mais vous assure une protection optimale et vous évitera ainsi des mauvaises surprises lors de l’apparition d’un sinistre.

| Bon à savoir :

les primes d’assurance versées sont déductibles de vos revenus fonciers (pour les locations nues) et de vos bénéfices (pour les locations meublées). |

Location saisonnière & sous-location

Comment faire de la location saisonnière lorsque que l’on est soi-même locataire ?

Vacances ou déplacement professionnel : vous quittez votre logement pour quelques temps… Plutôt que de laisser votre habitation inoccupée, la location saisonnière peut être un bon moyen de « rentabiliser » votre absence. De prime abord, cela semble réservé aux propriétaires, mais en réalité, même les locataires peuvent sous-louer en toute légalité.

Les règles de la sous-location

Lorsque le bail d’habitation principal (meublé) a été conclu avant le 27 mars 2014 et que la sous-location n’y ait pas expressément interdite, rien n’empêche le locataire principal de faire de la sous-location. En revanche, si le bail (nu ou meublé) a été signé après le 27 mars 2014, alors le locataire ne pourra sous-louer le logement qu’avec l’autorisation écrite du bailleur.

Attention au montant du loyer

Pour les baux signés après le 27 mars 2014, le loyer de sous-location au m² ne doit pas excéder celui payé par le locataire principal. Autrement dit, si vous êtes locataire principal, vous ne pouvez pas vous enrichir avec la sous-location.

Les risques de la sous-location irrégulière

On parle de sous-location irrégulière lorsqu’elle est réalisée sans autorisation du propriétaire. Dans ce cas, ce dernier peut engager une procédure en résiliation du bail et demander l’expulsion du locataire ainsi que le paiement de dommages et intérêts.

De plus, il a été jugé récemment que les « sous-loyers » perçus par le locataire appartiennent au propriétaire et qu’ils doivent donc lui être intégralement remboursés, y compris l’éventuel surplus par rapport au loyer principal.

Conclusion : La sanction d’une sous-location irrégulière s’avère avantageuse pour le propriétaire qui s’enrichit doublement en percevant sur la même période deux loyers : celui du bail initial et celui de la sous-location !

L’assurance-vie : peut-on choisir la fiscalité en fonction du bénéficiaire ?

L’assurance-vie vous permet de répondre à de nombreux objectifs et bénéficie d’une fiscalité attractive. Toutefois, on ne peut quand même pas choisir la fiscalité qui nous convient…

Fiscalité en cas de décès : plusieurs cas possibles

En cas de décès de l’assuré, les sommes accumulées sur le contrat sont transmises au bénéficiaire qui peut être exonéré :

- Si le bénéficiaire est le conjoint de l’assuré ou son partenaire de PACS.

- Si les primes ont été versés avant le 13 octobre 1998 et avant le 70e anniversaire de l’assuré.

Dans les autres cas, la fiscalité est déterminée en fonction de 3 paramètres : la date d’ouverture du contrat, la date des versements et l’âge de l’assuré au moment des versements.

D’une manière générale, lorsque les fonds ont été versés avant les 70 ans de l’assuré alors chaque bénéficiaire a droit à un abattement de 152 500 €, au-delà un prélèvement spécifique s’applique :

Et lorsque les fonds ont été versés après 70 ans, l’ensemble des bénéficiaires bénéficie d’un abattement de 30 500 €, au-delà les primes versées sont soumises aux droits de succession :

Quelle fiscalité pour quel bénéficiaire ?

Dans un même contrat, plusieurs fiscalités peuvent être appliquées car :

– vous avez pu désigner plusieurs bénéficiaires, certains exonérés d’autres non : par exemple votre conjoint pour la moitié et l’autre moitié à vos enfants.

– vous avez peut-être versé sur un seul contrat à des dates différentes (avant ou après le 13 octobre 1998, avant ou après vos 70 ans…).

Un même contrat peut donc comporter différents « compartiments » fiscaux.

Dans ces situations, il peut être tentant de vouloir transmettre les capitaux taxés à un bénéficiaire exonéré, et les capitaux exonérés à un bénéficiaire taxé… Hélas, on ne peut pas avoir le beurre et l’argent du beurre : l’assiette imposable au nom de chacun est répartie selon la part qui lui revient (et non selon les compartiments fiscaux).

Pour arriver quand même à cette solution, il faut ouvrir des contrats « neufs » dès que vous changez de « compartiment », en désignant les bons bénéficiaires sur les bons contrats…

[1] Pour les contribuables qui ont de faibles ressources, une décote s’applique sur l’impôt sur le revenu normalement dû, ce mécanisme retarde ainsi l’entrée dans l’impôt. Cela conduit à exonérer de nombreux contribuables.

[2] Une déduction est une somme qui sera enlevée de votre revenu imposable (ou d’un revenu catégoriel)

[3] Article 990 I du CGI : 20 % jusqu’à 700 000 €, puis 31.25 % au-delà

[4] Cet abattement concerne tous les bénéficiaires de vos contrats d’assurance-vie et PERin